オンラインカジノの利益は税金対象になるのでしょうか?この記事では、オンラインカジノの出金に税金はかかるのか?という疑問にお答えします。ハイローラーも必見のオンラインカジノの税金の計算方法も解説!

その他にも、オンラインカジノのボーナスへの税金支払い義務の有無や、オンラインカジノの仮想通貨の税金についてなど、などあらゆる疑問に関して解説していきます。

オンラインカジノにかかる日本の税金を理解する

オンラインカジノに税金はかかるのでしょうか?

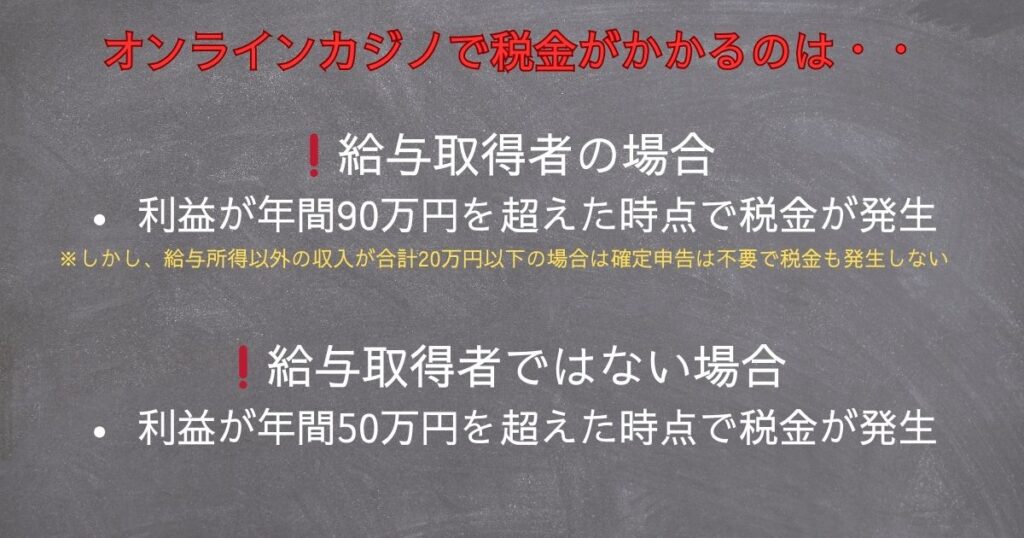

実は、オンラインカジノで得た利益は一定額を超えると税金を支払う義務が生じます。

一般的に、年間のオンラインカジノの勝利金が50万円を超えた場合は課税対象となり、プレイヤーは税金を払わなければなりません。

しかし、もしもあなたが会社員で所得給与がある場合は、年間90万円までであれば税金が発生しない仕組みです。オンラインカジノの税金は、雇用形態によっても異なることを理解しておきましょう。

また、オンラインカジノの税金の対策と節税方法も以下で詳しく説明していきます。

オンラインカジノ税金に取られている措置とは?

基本的に、オンラインカジノでの利益が年間50万円以下である場合、税金を納める必要はありません。また、会社からの給与所得がある会社員である場合は例となり、年間90万円までの勝利金であれば税金を支払う義務は発生しません。

上記の基準を超えない限りは、オンカジプレイヤーが税金を納める義務はないことを覚えておきましょう。この、「50万円」と「90万円」の壁を越えなければ、確定申告をする必要性もありません。

- 勝利金が年間50万円を超えるとき

オンラインカジノの勝利金は一時所得とみなされますが、一時所得には年間50万円まで特別控除が存在します。つまり50万円以下の場合はゼロと扱われ、税金がかかりません。そして、年間50万円を超えた時点で一時所得として扱われます。 - 会社員などの給与所得者の場合

会社員としての給与所得がある場合、オンラインカジノの利益が年間90万円を超えた時点で税金が発生しますが、給与所得以外の収入が、合計20万円以下の場合は、確定申告は不要で税金も発生しないのです。

オンラインカジノ税の計算方法

オンラインカジノで得た利益から支払う税の計算方法を解説します。

上述した一時所得の年間50万円の特別控除に加えて、一時所得の課税金額計算方法は、「一時所得÷2」となります。そのため、実際所得として扱われるのは以下の計算式に基づいた金額です。

- オンラインカジノの年間勝利金-50万円

- 1で算出した額÷2

以上の理由から会社員の場合、オンラインカジノの勝利金が年間90万円までの場合、税金が発生しないのです。

賞金の出金する際の税金への影響

オンラインカジノの勝利金は、以下の2つのタイミングから課税対象となります。

- オンラインカジノで収入が生まれたとき

オンラインカジノで利益が確定したタイミングで税金は発生します。気を付けたいポイントとしては、オンラインカジノで獲得した金額から賭けた金を差し引いた額が、一時所得の対象となります。また、オンラインカジノでは負けた分は支出にカウントされません。負けた場合の損失は経費にできず、税金の計算対象となるのは勝利金のみです。 - 勝ち金を銀行口座に換金したとき

オンラインカジノで得た勝利金は、銀行口座に換金したタイミングで税金の対象とカウントされます。プレイヤーがオンラインカジノのアカウントから出金手続きし、銀行口座へ送金した時点で税金が発生します。勝利金が、日本の銀行に振り込まれた時点で税金対象の所得が発生する考えておきましょう。

税金発生タイミングを理解し、税金の計算に漏れが無いように気を付けましょう。

オンラインカジノ税【仮想通貨の場合】

オンラインカジノで利益も仮想通貨での利益も同じ「一時所得」に分類されるため、基本的な税金の解釈は同じです。

しかし仮想通貨の場合、カジノゲームの儲け分に対してかかる税金に加え、仮想通貨の価格変動で得た利益も課税対象となります。利益の計算をするには、以下の情報が必要です。

- 取引所での取得単価

- オンラインカジノ入金時の単価

- オンラインカジノ出金時の単価

それぞれの情報に基づき整理が必要となるため、専門家への依頼を推奨します。

オンラインカジノで得た勝ち金の納税義務を最小限に抑える方法

オンラインカジノで得た利益から支払う税金をなるべく減らすには、以下の様な節税対策を実施することをお勧めします。

- 勝利金を50万円以下に抑える

勝利金を50万円以下に抑えることができれば、一時所得の特別控除(年間最大50万円)を利用することができるため、オンラインカジノで得た利益は一時所得に該当しますが、税金支払いの義務は生じません。プレイ回数を調整するなどして、年間の勝利金が大きくなりすぎないよう工夫しましょう。 - 出金額を50万円以下にする

オンラインカジノのアカウントから日本の銀行口座への出金額を年間50万円以下にするのも有効な手段です。勝利金をあえて出金せずオンラインカジノのアカウント内で保管しておけば、日本の口座へ記録は行われません。所得発生の記録が銀行口座から確認されないと、税金が課される対象ともみなされていません。 - 海外のペイメント会社を使う

上述したとおり、オンラインカジノで得た利益は、日本の口座へ振り込まれると課税対象となります。そのため海外の口座へ換金して利益を運用することで税金の対象とならず、確定申告や納税の必要もなくなります。同じ理由で、海外のペイメント会社を使って利益を運用すれば、日本の税金の対象とならないので節税に繋がります。

オンラインカジノ税を申告する前にしておきたいこと

税金に関することは非常に専門的な分野です。インターネット上には、「税金のプロ」である税理士さんのオンラインカジノ税に対しての記事などを読むことが出来ます。事前に日本の税金の仕組みをよく理解してから、実際の手続きを開始しましょう。

オンラインカジノの納税について専門家のアドバイスを求める

ここまでオンラインカジノの税金について解説しましたが、複雑すぎていまいちよく分からない…理解はしたものの、正しく申告できるかどうか不安…という人は、オンラインカジノ税に詳しい税理士のアドバイスを受けることをお勧めします。

日本のオンラインカジノ課税に関する最新情報を入手する方法

インターネット上の情報は古い可能性もある為、最も正確で信頼できる情報は、オンラインカジノの税金の分野に詳しい会計事務所や税理士にコンタクトをとってみるのが確実といえるでしょう。

よくある質問

- Q日本ではオンラインカジノの配当金はどのように課税されますか?

- A

年間の勝利金が50万円を超えた場合、課税対象となり、税金を払わなければなりません。しかし、会社員で所得給与がある場合は、年間90万円までであれば税金が発生しない仕組みとなっています。

- Q日本のオンラインカジノの税金の計算方法は何ですか?

- A

一時所得の特別控除額は年間50万円です。それを踏まえた課税金額計算方法は、「一時所得÷2」となるので、実際所得として扱われるのは以下の計算式に基づいた金額です。

①オンラインカジノの年間勝利金-50万円

②1で算出した額÷2

- Q日本ではオンラインカジノボーナスに対する特別な税制措置はありますか?

- A

ボーナスに対する税措置はありませんが、ボーナスで得た利益に関しては課税の対象となります。

- Qオンラインカジノからの勝利金の出金は日本の納税義務にどのような影響を与えますか?

- A

オンラインカジノの勝利金の出金は、日本の口座に着金することで課税対象として計算されます。

- Q日本のオンラインカジノで仮想通貨を使用すると税金がかかりますか?

- A

仮想通貨の場合、カジノゲームの儲け分に対してかかる税金に加え、仮想通貨の価格変動で得た利益も課税対象となります。

- Q日本でのオンラインカジノ税負担を最小限に抑えるにはどのような戦略を採用できますか?

- A

実践できるオンラインカジノ節税対策は以下の通りです。

- 勝利金を50万円以下に抑える

- 出金額を50万円以下にする

- 海外のペイメント会社を使う

- Q日本のオンラインカジノの税務に関する専門的なアドバイスはどこで貰えますか?

- A

最新の情報は、税理士または税理士事務所に問い合わせましょう。